Trái phiếu là một công cụ đầu tư giúp bạn gia tăng lợi nhuận và cải thiện rủi cho cho nhà đầu tư. Vậy trái phiếu là gì? Cùng VnBiz tìm hiểu trong bài viết này nhé.

Danh mục bài viết

Trái phiếu là gì?

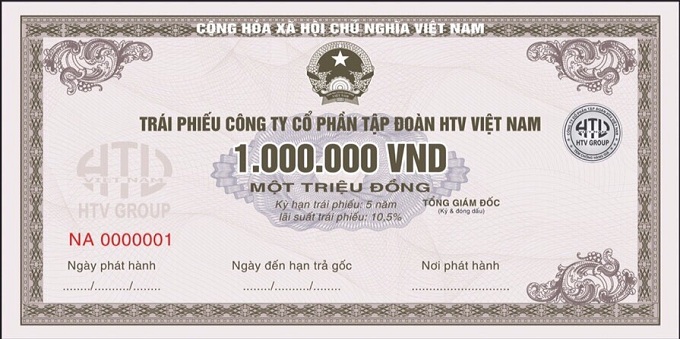

Trái phiếu ( tiếng anh: Bond) là một chứng nhận nghĩa vụ nợ của người phát hành trả cho chủ nợ ( người sở hữu trái phiếu) đối với một khoản tiền cụ thể ( mệnh giá của trái phiếu ) trong một khoảng thời gian nhất định với một khoản lợi tức được quy định.

Người phát hành trái phiếu có thể là một doanh nghiệp ( gọi là trái phiếu doanh nghiệp), một tổ chức chính quyền như kho bạc nhà nước ( trái phiếu kho bạc) hoặc chính quyền ( trái phiếu chính phủ hoặc công trái).

Người mua trái phiếu ( trái chủ) có thể là một cá nhân, doanh nghiệp hoặc chính phủ… Tên của trái chủ có thể được ghi trên trái phiếu ( được gọi là trái phiếu ghi danh ) hoặc không được ghi ( trái phiếu vô danh). Trái chủ là người cho nhà phát hành trái phiếu vay tiền và họ không phải chịu trách nhiệm về kết quả sử dụng vốn của mình. Nhà phát hành trái phiếu có trách nhiệm phải thanh toán các khoản nợ theo cam kết trên trái phiếu.

Đặc tính cơ bản của trái phiếu

Một trái phiếu thông thường sẽ có năm đặc trưng chính đó là mệnh giá, lãi suất định kỳ, thời hạn, kỳ trả lãi, và giá phát hành.

Mệnh giá

Mệnh giá trái phiếu hay còn gọi là giá trị danh nghĩa của trái phiếu là giá trị ghi trên trái phiếu. Giá trị này được coi là vốn gốc. Mệnh giá trái phiếu sẽ dùng để xác định số lợi tức mà nhà phát hành phải trả và số tiền phải hoàn trả khi trái phiếu đến hạn.

Lãi suất danh nghĩa

Lãi suất được nhà phát hành ghi trên trái phiếu gọi là lãi suất danh nghĩa. Lãi suất này được xác định theo tỉ lệ phần trăm so với mệnh giá trái phiếu.

Thời hạn của trái phiếu

Là khoảng thời gian từ ngày phát hành cho tới ngày hoàn trả vốn lần cuối. Trái phiếu trung hạn có thời gian từ 1- 5 năm, trái phiếu dài hạn có thời hạn trên 5 năm.

Kỳ trả lãi

Là khoảng thời gian mà người phát hành trả lãi cho người nắm giữ trái phiếu. Việc thanh toán lãi suất thường được trả mỗi năm một hoặc hai lần.

Giá phát hành

Là giá bán ra của trái phiếu tại thời điểm phát hành. Giá phát hành sẽ tùy theo tình hình thị trường mà người phát hành xác định một cách thích hợp. Thông thường giá phát hành sẽ rơi vào 3 trường hợp dưới đây:

- Phát hành bằng mệnh giá ( ngang giá)

- Phát hành dưới mệnh giá ( giá chiết khấu)

- Phát hành trên mệnh giá ( giá gia tăng)

Dù trái phiếu được bán với giá nào ( ngang giá, giá chiết khấu, giá gia tăng) thì lợi tức luôn được xác định theo mệnh giá của trái phiếu và khi đáo hạn, người có trái phiếu sẽ được thanh toán theo mệnh giá của trái phiếu.

Phân loại trái phiếu

Thông thường, trái phiếu sẽ được phân thành các loại bên dưới đây.

Phân loại theo người phát hành trái phiếu

- Trái phiếu doanh nghiệp

- Trái phiếu chính phủ

- Trái phiếu ngân hàng & tổ chức tài chính

Phân loại theo lợi tức trái phiếu

- Trái phiếu có lãi suất cố đinh

- Trái phiếu có lãi suất thả nổi

- Trái phiếu có lãi suất bằng không

Phân loại theo rủi ro trái phiếu

- Trái phiếu đảm bảo

- Trái phiếu không đảm bảo

Phân loại theo hình thức trái phiếu

- Trái phiếu vô danh

- Trái phiếu ghi danh

Phân loại theo tính chất trái phiếu

- Trái phiếu chuyển đổi

- Trái phiếu có quyền mua cổ phiếu

- Trái phiếu có thể mua lại

Các rủi ro khi đầu tư trái phiếu

Mặc dù trái phiếu là công cụ đầu tư ít bị rủi ro nhưng không phải là nó không có. Tham khảo các rủi ro bên dưới đây để tránh bị mắc phải khi đầu tư nhé.

Rủi ro lãi suất

Lãi suất và giá trái phiếu có mối quan hệ nghịch đảo.

Nếu lãi suất giảm, nhà đầu tư sẽ cố gắng nắm bắt hoặc “khóa” lợi suất cao nhất trong thời gian lâu nhất có thể và họ sẽ thu lãi từ trái phiếu trả lãi suất cao hơn so với giá trị trường lúc đó, tuy nhiên họ cũng phải đối mặt với khả năng thanh toán trước ( do đặc tính của trái phiếu cho phép tổ chức phát hành mua lại trái phiếu trước ngày đáo hạn). Nếu lãi suất tăng, nhà đầu tư sẽ bị kẹt với một công cụ có lãi thấp hơn so với lãi thực tế của thị trường.

Rủi ro trả trước

Rủi ro trả trước là khi trái phiếu phát hành được trả sớm hơn so với dự kiến, thông thường qua điều khoản gọi. Đây có thể xem là một tin xấu đối với nhà đầu tư, vì công ty chỉ có động lực để trả sớm khi lãi suất giảm đáng kể. Thay vì tiếp tục giữ một khoản đầu tư lãi suất cao, nhà đầu tư sẽ phải ngừng lại để tái đầu tư vốn với môi trường lãi suất thấp hơn.

Rủi ro tín dụng

Rủi ro tín dụng hay rủi ro vỡ nợ được hiểu là trường hợp mà cả gốc và lãi đều không được trả vào ngày đáo hạn. Trong các loại trái phiếu thì trái phiếu chính phỉ có mức độ rủi ro thấp nhất, vì chính phỉ có khả năng thu thuế hoặc phát hành tiền để trả nợ. Các công ty không có quyền đó, do đó trái phiếu công ty sẽ có mức độ rủi ro cao hơn và đương nhiên lãi trả cho nhà đầu tư cũng cao hơn so với trái phiếu chính phủ.

Rủi ro lạm phát

Khi lạm phát gia tăng với tốc độ nhanh hơn so với tốc độ của lãi suất đầu tư trái phiếu, khi đó sức mua của nhà đầu tư sẽ giảm. Cụ thể, giả sử nhà đầu tư trái phiếu có khả năng thu được mức lãi suất 2%, nếu lạm phát trăng lên đến 4% sau khi họ đầu tư, thì lợi suất của nhà đầu tư thực tế là âm 2%.

Đầu tư trái phiếu có thể đem lại dòng thu nhập ổn định cho nhà đầu tư, tuy nhiên cũng có thể đem lại rủi ro nếu nhà đầu tư không đủ sáng suốt. Thông qua bài viết này chắc hẳn các bạn đã nắm được “trái phiếu là gì” và các nội dung xoay quanh trái phiếu rồi nhỉ. Cảm ơn các bạn đã dành thời gian theo dõi bài viết của VnBiz . Nếu có bất cứ ý kiến đóng góp nào, đừng quên comment ở bên dưới nhé.

>>> Xem thêm cổ phiếu là gì